| 사업소득(business income)에 대한 20%공제(section 199A) |

| 비지니스 시작하기 (8) |

| 보스톤코리아 2018-09-03, 10:29:01 |

|

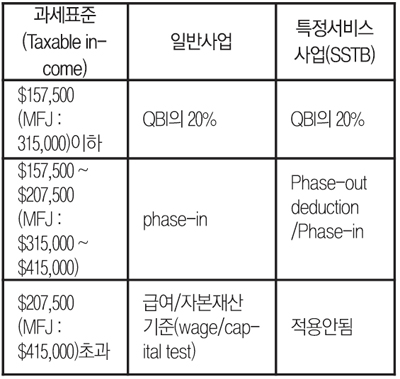

2018년도부터는 사업소득에 대해 20%를 소득에서 차감해준다는 말을 들어봤을 것이다. 이번주는 사업소득 20%공제 규정에 대한 내용이다. 2017년 12월 22일 세법개정시 감세조치의 일환으로 법인(C Corporation)의 세율을 기존의 최고 35%에서 21%로 단일화 했으며, 개인의 소득세율은 최고 39.6%에서 37%로 낮췄다. 그러면서 법인(C corporation)형태로 사업을 하는 경우와 개인사업자( 파트너십, LLC또는 S corporation포함)형태로 사업을 하는 경우와의 세금차이를 줄이기 위해 개인사업자의 사업소득에 대해 20%를 소득에서 공제할 수 있도록 하였다(section 199A). 이렇게 20%공제를 받으면, 개인사업자의 경우 사업소득세율은 29.6%가 된다. 1. 누가 20%공제를 받을 수 있나? Section 199A의 20%공제규정은 개인사업자(sole proprietorship), 파트너십의 파트너, LLC의 멤버, S corporation의 주주 등의 사업소득(QBI: Qualified Business Income)에 대해 적용된다. QBI란 납세자의 사업과 관련하여 발생한 이익으로 미국내에서 발생한 것에 한하며, 양도소득(capital gain), 이자, 배당, 급여소득 등은 포함하지 않는다. 따라서 한국에서 영위하는 사업이나 부동산임대소득 등에 대해서는 20%공제를 받을 수 없다. 2. 얼마를 공제 받을 수 있나? 기본적으로 사업소득(QBI)의 20%를 받을 수 있다. 그런데 사업의 종류, 소득의 규모 등에 따라 공제금액이 달라진다. 복잡한 내용이 있지만, 이를 간단하게 요약하면 아래표와 같다.

위의 표에서 ‘특정서비스사업(specified service trade or business)’이란, 변호사, 의사,회계사, 컨설팅서비스, 예술가 등등이 영위하는 사업을 말하며, 이러한 특정서비스사업은 일반사업과 구분하여 공제금액을 달리 계산한다. 특히 특정서비스사업을 운영하는 납세자는 과세표준(taxable income)이 $207,500(MFJ : $415,000)을 초과하면 아예 20%공제 규정을 적용받을 수 없다. 급여/자본재산 기준 일반사업을 운영하는 납세자의 과세표준이 $207,000(MFJ : $415,000)을 초과하면, 급여와 자본재산(qualified property)를 고려하여 공제금액이 결정된다. 이경우, 공제가능한 금액은 아래의 ①과 ②중 적은금액이다. ① 사업소득의 20% ② 아래의 (a)와 (b)중 큰 금액 (a) : W-2금액의 50% (b) : W-2금액의 25% + 자본재산(qualified property)의 2.5% 여기에서 자본재산(qualified property)는 감가상각을 하지 않은 당초취득가액을 말한다. Phase -in 방법 납세자의 과세표준(taxable income)이 $157,500에서 $207,500사이(MFJ : $315,000에서 $415,000사이) 금액이면 phase-in방법에 의해 공제금액을 계산한다. 한도액 사업의 종류와 소득의 규모 등에 따라 위의 표에 따라 계산된 금액은 과세표준(taxable income)에서 양도소득(capital gain)을 차감한 금액의 20%를 넘을 수 없다(20% X (taxable income – capital gains)). 따라서 실제 공제금액은 납세자의 과세표준(taxable income)에 따라 생각보다 많지 않을 수 있다. 3. 사례 (사례1)김한국씨는 부부합산신고를 한다. 사업소득에 대한 20%공제를 받기 전 그의 2018년도 과세표준(taxable income)은 $310,000이다. 그의 2018년도 소득에는 양도소득 $10,000, 사업소득 $280,000이 포함되어 있다. 이경우 김한국씨의 사업소득에 대한 공제액을 계산하면 아래와 같이 $56,000이 된다. 1) 김한국씨의 과세표준(taxable income)이 기준금액인 $315,000을 초과하지않는다. 따라서 그는 사업소득(QBI)의 20%인 $56,000(=$280,000 X 20%)를 받을 수 있다. 2) 한도는 (taxable income – capital gain)의 20%인 $60,000 (=($310,000-$10,000)X20% )이다. 3) 따라서 사업소득의 20%인 $56,000이 한도액인 $60,000보다 작기 때문에 김한국씨는 $56,000을 사업소득에서 차감할 수 있다. (사례2)부부합산신고를 하는 김한국씨는 P라는 개인사업체(특정서비스사업 아님)를 운영하고 있다. 그의 2018년도의 사업소득은 $300,000이다. 개인사업체 P의 2018년도 중 W-2급여는 $80,000이며, 2018년도말 자본재산(qualified property)은 $600,000이다. 사업소득에 대한 20%공제를 받기 전 그의 2018년도 과세표준(taxable income)은 $450,000이다. 이경우 김한국씨는 아래와 같이 $40,000을 사업소득에서 공제할 수 있다. 1) 김한국씨의 과세표준(taxable income)이 기준금액인 $315,000을 초과한다. 따라서 그는 급여/자본재산 기준(wage/capital test)을 적용해야 한다. 2) Wage/capital test를 적용하면, 아래와 같이 ①과 ②중 적은금액인 $40,000을 공제받을 수 있다. ① 사업소득의 20% : $60,000=(20% X $300,000) ② 아래의 (a)와 (b)중 큰 금액 : $40,000 (a) : W-2금액의 50% : $40,000 = $80,000 X 50% (b) : W-2금액의 25% + 자본재산(qualified property)의 2.5% : $35,000 = $80,000 X 25% + $600,000 X 2.5% 3) 위에서 계산된 금액이 한도액인(taxable income – capital gain)의 20%인 $90,000 (= $450,000 X 20%)보다 작다. 4) 따라서 김한국씨는 $40,000을 공제받을 수 있다. 참고로 이 사례에서 김한국씨의 개인사업체가 의사 등의 특정서비스사업에 해당하면, 김한국씨는 20%공제규정을 적용받을 수 없다. 이명원 한국공인회계사/미국공인회계사 (미국)MW LEE, CPA P.C.대표 (한국)호연회계법인 국제조세본부장 Boston Tel. 617-455-8073 Fax. 617-249-2088 Seoul Tel. 013-0533-9910 ⓒ 보스톤코리아(http://www.bostonkorea.com), 무단전재 및 재배포 금지 |

|

|

의견목록 [의견수 : 0]

의견목록 [의견수 : 0]

|

|

| 등록된 의견이 없습니다. | |

|

|

프리미엄 광고

프리미엄 광고

161 Harvard Avenue, Suite 4D, Allston, MA 02134

Tel. 617-254-4654 | Fax. 617-254-4210 | Email. [email protected]

Copyright(C) 2006-2018 by BostonKorea.com All Rights Reserved.

Designed and Managed by Loopivot.com