| 고용주의 고용관련세금(Employment Taxes) |

| 비지니스 시작하기 (6) |

| 보스톤코리아 2018-08-20, 10:36:12 |

|

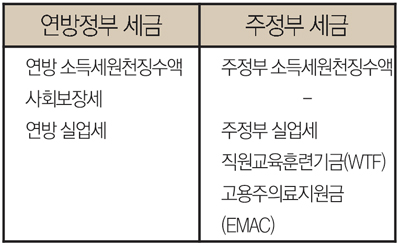

직원을 채용하면, 고용주(employer)는 고용관련세금(Employment Tax)을 신고·납부해야한다. 이번주는 이에 대해 살펴보자. 고용 관련세금은 다음과 같이 '연방정부에 납부하는 세금'과 '주(states)정부에 납부하는 세금'으로 나뉘어진다.

1. 연방정부에 납부하는 세금 연방정부에 납부해야 하는 고용관련세금으로는 ①직원의 연방 소득세 원천징수액, ②사회보장세(Social security tax, Medicare Tax) 및 ③연방실업세(FUTA: Federal Unemployment Tax Act)가 있다. 개인소득세 원천징수액 고용주는 직원에게 급여를 지급할 때, 지급할 급여액에서 직원의 연방소득세를 원천징수하여 이를 정해진 기한내에 IRS에 납부해야 한다(Federal income tax withholding). 원천징수할 금액은 급여액의 규모, 결혼 여부, 직원의 부양가족수 등 에 의해 결정되는데, 직원이 제출한 Form W-4에기록된 공제대상자수를 바탕으로 원천징수세액표(또는 세율표)를 적용해 계산한다. Form W-4를 제출하지 아니한 직원의 경우, 그 직원을 독신자로서 공제대상자가 없는 것으로 하여 원천징수세액표를 적용한다. 이렇게 원천징수한 개인소득세는 아래에서 설명할 사회보장세(Social Security Tax 와 Medicare Tax)와 합산해 분기별로 신고∙ 납부하여야 한다(Form 941). 다만, 소규모사업자(연간 원천징수세액이 $1,000이하인 자)중 IRS로부터 연간납세자로 통보 받은 고용주는 1년에 한번 신고∙ 납부할 수 있다(Form 944). 그런데 직전분기 또는 당해 분기에 원천징수한 연방소득세와 고용주 및 직원이 부담한Social Security Tax 와 Medicare Tax의 합계가 $2,500이상이면 이를 예치스케쥴에 따라 미리 예치(deposit)해야 한다. 예치방법은 일주일에 두 번하는 경우(semiweekly deposit schedule)와 매월 하는 경우(monthly deposit schedule)가 있는데, 기준기간(lookback period)의 세금이 $50,000이하면 매월 예치하고 이를 초과하면 일주일에 두번 예치해야 한다. 사회보장세 고용주와 직원은Federal Insurance Contributions Act (FICA)에 따라 각각 Social Security Tax 와 Medicare Tax를 내야한다. Social Security Tax는 고용주와 직원이 각각 직원급여(2018년의 경우 $128,700한도)의 6.2%씩 총 12.4%를 내야하며, Medicare Tax의 경우 고용주와 직원은 각각 급여(한도없음)의 1.45%씩 총 2.90%를 내야 한다. 따라서 고용주는 직원의 급여를 지급할 때 직원부담분 7.65% (Social Security Tax : 6.2% 및 Medicare Tax: 1.45%)를 직원의 급여에서 원천징수한 후, 이를 고용주부담분 7.65% 과 함께 납부해야 한다. 연방실업세( FUTA) 실업세는 실직자의 실업급여 등의 재원마련을 위한 세금으로, 고용주가 부담하는 세금이다. 고용주는 급여액(개인당 $7,000 한도)의 6.2%를 FUTA로 납부하여야 한다. 다만, 각 주(states)정부에 주정부 실업세를 납부한 것이 있다면 그 금액 (최고 5.4%한도)을 차감하고 납부하면 된다. 예를들어, 직원에게 $1,000의 급여를 지급한다고 가정하면, 연방실업세는 $62(=$1,000 x 6.2%)이다. 그런데 MA주에 주정부 실업세로 $40납부했다면 연방실업세는 $22($ 62-$40)만 납부하면 되고, 주정부 실업세를 $60납부했다면 연방실업세는 $8 ($62-$54 : 주정부실업세는 최고 5.4%만 인정되기 때문)을 납부해야 한다. 연방실업세는 다음해 1월 31일까지 IRS에 신고해야하며(Form 940), 납부(deposit)는 분기별로 분기마지막 달의 다음달 말일까지 해야 한다. 즉, 납부기일은 4월 30일, 7월 31일, 10월 31일, 1월 31일이다. 2. MA주정부에 납부해야 할 세금 고용주가 MA주정부에 납부해야 하는 세금으로는 ①주정부 개인소득세, ②주정부 실업세 (SUTA: State Unemployment Tax Act) ③그리고 기타 직원교육훈련기금(WTF: Workforce Training Fund) 및 고용주의료지원납부금(EMAC: Employer Medical Assistance Contribution)이 있다. MA주정부 개인소득세 고용주는 급여지급시 연방정부 소득세뿐만 아니라 MA주정부 소득세도 원천징수해야 한다. 원천징수 방법은 연방정부 소득세의 원천징수방법과 비슷하여, 직원에게서 징구한M-4에 근거하여 공제대상수를 결정하고, 이를 MA주에서 별도로 제시한 원천징수세액표(또는 세율표)에 의해 원천징수하면 된다. 이렇게 원천징수한 금액은 1년간 예상 총원천징수한 금액(Projected annual withholding tax collected from all employees)의 규모에 따라 년간, 분기별, 월별로 신고∙납부해야 한다(Form M-941A, Form M-941, Form M-942 또는 Webfile 사용). 다만, 매월 7일, 15일, 22일 및 말일의 원천징수액이 $500이상이면 그 날로부터 3일이내 납부하도록 하고 있다. MA주 실업세 고용주는 직원의 급여액(개인당 $14,000한도)의 일정율을 MA주 실업세로 납부해야 한다. 그 적용율은 고용주의 직원수, 급여액 규모, 고용주의 이직율 등의 차이로 인해 고용주마다 다르다 (어느 고용주는 3%인데 반해 어느 고용주는 10%를 상회하는 경우도 있음). MA주정부는 매년 각 고용주가 적용해야 할 율을 고용주에게 통보해 준다. 납부기한은 연방실업세 납부기한과 동일하다.

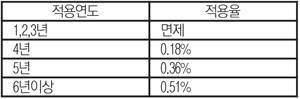

평균 직원수가 분기별로(Quarterly) 6명이상이면, 고용주는 EMAC(Employer Medical Assistance Contribution)를 내야한다. 적용대상 급여는 최초 $15,000까지이며, 적용율은 EMAC대상연수에 따라 아래와 같이 0.18%, 0.36%, 0.51%이다. 이명원 한국공인회계사/미국공인회계사 (미국)MW LEE, CPA P.C.대표 (한국)호연회계법인 국제조세본부장 Boston Tel. 617-455-8073 Fax. 617-249-2088 Seoul Tel. 013-0533-9910 ⓒ 보스톤코리아(http://www.bostonkorea.com), 무단전재 및 재배포 금지 |

|

|

의견목록 [의견수 : 0]

의견목록 [의견수 : 0]

|

|

| 등록된 의견이 없습니다. | |

|

|

프리미엄 광고

프리미엄 광고

161 Harvard Avenue, Suite 4D, Allston, MA 02134

Tel. 617-254-4654 | Fax. 617-254-4210 | Email. [email protected]

Copyright(C) 2006-2018 by BostonKorea.com All Rights Reserved.

Designed and Managed by Loopivot.com