| 상속세 및 증여세(3) |

| 보스톤코리아 2013-09-02, 15:28:02 |

|

미국영주권자인 김한국씨는 한국의 부모로부터 임대중인 아파트 한 채를 증여받으려고 합니다. 그런데 주위 사람으로부터 아파트 전세보증금을 떠안고 증여를 받으면(부담부증여) 세금이 절약된다는 이야기를 들었습니다. 그것이 사실인지요? 수증자(done)가 증여자(doner)로부터 증여를 받는 동시에 일정한 부담을 지는 형태의 증여를 부담부증여(負擔附贈與)라 합니다. 즉, 위 김한국씨가 부(父)로부터 아파트를 증여받는 동시에 부(父)가 갚아야 할 아파트 전세보증금을 떠안은 형태의 증여계약을 말합니다.

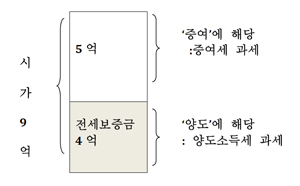

첫째; 양도(매매)거래- 김한국씨가 떠 안은 전세보증금 4억을 아파트 ‘대가’로 보아 이부분을 양도(매매)거래로 봄-와 둘째; 증여거래 - 시가가 9억원인데 대가는 4억원만 지급했으므로 그 차이 5억원은 증여임-로 구분하게 됩니다. 이렇게 되면, <그림1>과 같이 ‘양도’거래에 대해서는 ‘양도소득세’를 내야하며, ‘증여’거래에 대해서는 ‘증여세’를 내게 됩니다. 채무부담액은 증여세가 아닌 양도소득세 과세 이와 관련한 한국의 상속세및증여세법을 보면, 증여자의 채무가 담보된 부동산을 증여받고 그 채무를 수증자가 부담하기로 한 부담부증여의 경우, 그 증여재산의 가액에서 그 채무액을 공제한 가액을 증여세 과세대상가액으로 한다고 되어 있습니다. 이 때 배우자 간 또는 직계존비속 간의 부담부증여에 대해서는 수증자가 증여자의 채무를 인수한 경우에도 그 채무액은 수증자에게 인수되지 아니한 것으로 ‘추정’합니다. 다만, 그 채무액이 국가 및 지방자치단체에 대한 채무, 금융기관의 채무 등으로 객관적으로 인정되는 것인 경우에는 그러하지 아니합니다. 즉, 배우자간이나 직계존비속간의 부담부증여는 사실관계에 입각하여 엄격하게 관리하고 있음을 알 수 있습니다. 한편 한국의 소득세법을 보면, 부담부증여에 있어 증여자의 채무를 수증자가 인수하는 경우에는 증여가액 중 그 채무액에 상당하는 부분은 그 자산이 유상으로 사실상 이전되는 것으로 보아 양도소득세를 과세하도록 되어 있습니다. 따라서 김한국씨에게 위의아파트가 부담부증여로 이전되면, 첫째; 증여자인 부(父)는 채무가 면제된 전세보증금 4억에 해당하는 양도차익 3.11억원{ = (아파트 전체 양도차익 7억(시가9억 – 취득가액2억)의 9분의 4에 해당하는 금액) }에 대해서는 양도소득세를 부담해야 하고, 둘째; 수증자인 김한국씨는 증여가액 5억(시가9억에서 본인이 인수한 임대보증금 4억을 뺀 금액)에 대해 증여세를 내야합니다. 일반적으론 부담부증여가 유리하나 비교해봐야 위와 같이 볼 때 부담부증여가 유리한지, 아니면 전세보증금 인수 없이 아파트 전체를 증여받은 것이 유리한지는 각각에 대한 세금을 계산해 봐야 알 수 있습니다. 즉, 아래의 두 방법 중 어느 것이 더 세금이 적은지를 계산해보아야 합니다. ①아파트 전체를 증여 받은 경우 : 김한국씨가 내야하는 ‘증여세’ ②부담부증여한 경우 : 부(父)가 내야하는 ‘양도소득세’와 김한국씨가 내야하는 ‘증여세’의 합 일반적으로는 양도소득세나 증여세의 계산방법이나 세율 등에 차이가 있어 부담부증여하는 것이 유리한 경우가 많습니다. 그러나 반드시 그러한 것만은 아니라는 것을 염두에 두고 두 방안 중 어느것이 유리한지를 사전에 검토해 봐야 합니다. 참고로 국세청에서는 부담부증여시 부채로 신고된 금액에 대한 명세서와 채무만기일 등을 관리해 향후 부채가 상환되는 경우 이를 부모가 대신 갚아줬는 지 등에 대해 철저히 검증하고 있습니다. 따라서 부담부증여를 하면 수증자가 인수한 부채를 상환할 때 반드시 수증자의 자금으로 갚아 증여세를 추가로 부담하지 않도록 주의해야 합니다 미국에 증여받은 사실을 신고해야 미국에서는 증여자가 증여세를 냅니다. 이때 증여자가 미국의 거주자(resident alien)이면 전세계 모든증여자산에 대해 납세의무가 있으나, 비거주자(nonresident alien)이면 미국에 있는 유형자산에 대해서만 증여세 납세의무가 있습니다. 따라서 위 김한국씨 사례의 경우, 증여자인 부(父)는 미국의 비거주자로서 증여자산이 한국에 있으므로 부(父)는 미국에 증여세 납세의무자 없습니다. 또한 김한국씨는 수증자이므로 미국에 증여세 납세의무가 없습니다. 그러나 미국의 거주자가 비거주자로 부터 자산을 증여받은 경우, 그 증여가액이 $100,000을 초과하면 Form 3520을 작성하여 다음해 세무신고기한까지 그 증여받은 사실을 IRS에 신고해야 합니다. 만약 신고를 하지 않으면 매월마다 증여가액의 5%에 해당하는 가산세를 물게 됩니다(최고 25%까지). *이 내용은 현행 법령을 기준으로 일반적인 내용을 안내한 것입니다. 따라서 실제 개별적인 세무신고시에는 반드시 전문가의 조언을 받아 처리하시기 바랍니다 ⓒ 보스톤코리아(http://www.bostonkorea.com), 무단전재 및 재배포 금지 |

|

|

의견목록 [의견수 : 0]

의견목록 [의견수 : 0]

|

|

| 등록된 의견이 없습니다. | |

|

|

프리미엄 광고

프리미엄 광고

161 Harvard Avenue, Suite 4D, Allston, MA 02134

Tel. 617-254-4654 | Fax. 617-254-4210 | Email. [email protected]

Copyright(C) 2006-2018 by BostonKorea.com All Rights Reserved.

Designed and Managed by Loopivot.com