칼럼니스트 / 이명원 칼럼니스트

| 한국의 근로소득이 어느정도면 미국에 세금을 안내나? $102,100을 초과하면 반드시 세금을 내야하나? |

| 한국에 거주하는 미국시민권자와 영주권자를 위한 세무가이드(3) |

| 보스톤코리아 2018-01-08, 10:40:09 |

|

(Q) 한국에서 발생한 급여소득이 $102,100이하면 미국에 세금을 안 낸다고 했는데, 그럼 그 금액을 초과하면 미국에 세금을 낸다는 뜻인지… 미국에 세금을 안 내려면 급여를 $102,100이하로 받아야 하는것인지?

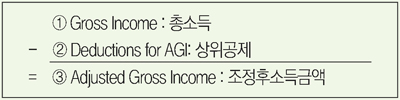

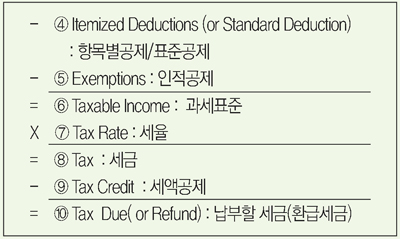

(A) Earned Income이 $102,100을 초과한다고 하여 반드시 미국에 세금을 내야하는 것은 아니다. 왜냐하면, 한국거주 시민권자나 영주권자는 '해외주거비공제(Foreign Housing Exclusion(또는 Deduction)'규정을 통해 일정액의 주거비를 Earned Income에서 공제할 수 있고, 또한 인적공제(Exemption)나 항목별공제(또는 표준공제)를 통해서도 일정액을 공제할 수가 있기 때문이다. 그리하고도 소득이 남아 미국에서 과세가 된다면, 그 소득에 대해서는 다시 외국납부세액공제(Foreign Tax Credit)를 받을 수 있다. 따라서 외국납부세액공제를 받으면 사실 미국에 납부할 세금은 거의 없거나 있더라도 소액인 경우가 대부분이다. 물론, 경우에 따라서는 주정부세금(State Tax)과 NIIT(Net Investment Income Tax)를 부담하는 경우는 있다. 한국에 거주하는 시민권자나 영주권자 중 '미국에 세금을 안 내려면 한국의 근로소득을 어느정도로 맞추면 되느냐'고 질문하는 사람들을 종종 보게된다. 오늘은 이에 대한 이야기를 해보려 한다. 먼저 이해를 돕기 위해 미국의 개인소득세 계산체계를 한번 살펴보자.

위 표를 보면, '⑧세금'은 '⑥과세표준'에 '⑦세율'을 곱하여 계산된다는 것을 알 수 있다. 이는 ⑥과세표준에 포함된 소득만 세금이 계산된다는 뜻으로, 바꾸어 말하면 과세표준에 포함되지 아니한 소득은 세금을 안 낸다고 생각하면 된다. 지난 칼럼에서 살펴본 Foreign Earned Income Exclusion규정은 어떤가? 이는 한국의 Earned Income 중 최대 $102,100을 Earned Income에서 차감 해 준다는 것으로, $102,100을 위 '① 총소득'에 포함하지 않겠다는 것이다. 그러면 그 금액은 당연히 '⑥과세표준'에도 포함되지 않아 그금액에 대한 세금은 없게 되는 것이다. 해외주거비공제(Foreign Housing Exclusion/Deduction) 그럼 한국에서 발생한 Earned Income이 $102,100을 넘으면 반드시 미국에 낼 세금이 있다는 말일까? 반드시 그런 것은 아니다. 미국세법에는 '해외주거비공제(Foreign Housing Exclusion/Deduction)'규정이 있어, 요건을 갖춘 미국시민권자나 영주권자는 일정액을 Earned Income에서 추가로 공제 받을 수 있다. 해외주거비공제 규정도 Foreign Earned Income Exclusion규정과 마찬가지로, 공제받은 금액 만큼 위 '① 총소득'에 포함되지 않기 때문에 그 금액에 대해서는 세금을 안 내게 되는 것이다. 인적공제와 항목별공제(또는 표준공제) 지금까지의 내용을 정리해 보면, 요건을 갖춘 한국거주시민권자나 영주권자의 경우, 한국에서 발생한 Earned Income 중 Foreign Earned Income Exclusion규정과 해외주거비공제 규정을 초과한 Earned Income과 모든 Unearned Income(이자· 배당· 임대수입· 양도소득 등)이 미국의 과세대상소득이 된다는 것을 알 수 있다. 그럼 다시 위 표를 보자. 표를 보면, '⑥과세표준'은 '① 총소득'에서 다시 각 납세자별로 '⑤인적공제(Exemption)'와 '④항목별공제/표준공제(Itemized Deduction/Standard Deduction)'를 차감하여 계산된다는 것을 알 수 있다. 즉, 과세대상소득 중 인적공제와 항목별공제(또는 표준공제)에 해당하는 금액도 미국에 세금을 안낸다는 의미이다. Foreign Tax Credit 그런데, 설사 해외주거비공제, Foreign Earned Income Exclusion, 인적공제나 항목별공제/표준공제 등의 규정을 적용하고도 남은 과세대상 소득이 있어, 그 소득에 대해 미국의 세금이 계산됐다하여 반드시 실제로 납부할 세금이 있는 것은 아니다. 다시 위 표를 보자. 우리가 실제로 납부할 세금 즉, '⑩납부할 세금(환급세금)'은 과세표준에 세율을 곱해 계산된 '⑧세금'에서 '⑨각종세액공제'를 차감하여 계산됨을 알 수 있다. 즉, 계산된세금에서 외국납부세액공제나 기타 법에서 정한 세액공제액을 빼고 나머지만 내면 된다는 것이다. 따라서 한국에서 발생한 소득에 대해 미국의 세금이 계산되더라도, 그 소득에 대해 한국에서 납부한 세금이 있으면 이를 외국납부세액으로 공제 받을 수 있기 때문에 실제로는 미국에 낼 세금은 없거나 있더라도 생각보다 훨씬 적은 경우가 대부분이다. 이렇게 보면, Earned Income규모를 해외주거비공제 규정과 Foreign Earned Income Exclusion등의 수준으로 맞추려는 노력은 큰 실익이 없을 수도 있다는 것을 알아야 한다. 이명원 한국공인회계사/미국공인회계사 (미국)MW LEE, CPA P.C.대표 (한국)호연회계법인 국제조세본부장 Boston Tel. 617-455-8073 Fax. 617-249-2088 Seoul Tel. 013-0533-9910 mwl@mwleecpa.com 또는 mwlee@kicpa.or.kr ⓒ 보스톤코리아(http://www.bostonkorea.com), 무단전재 및 재배포 금지 |

|

|

의견목록 [의견수 : 0]

의견목록 [의견수 : 0]

|

|

| 등록된 의견이 없습니다. | |

|

|

프리미엄 광고

프리미엄 광고

161 Harvard Avenue, Suite 4D, Allston, MA 02134

Tel. 617-254-4654 | Fax. 617-254-4210 | Email. editor@bostonkorea.com

Copyright(C) 2006-2018 by BostonKorea.com All Rights Reserved.

Designed and Managed by Loopivot.com